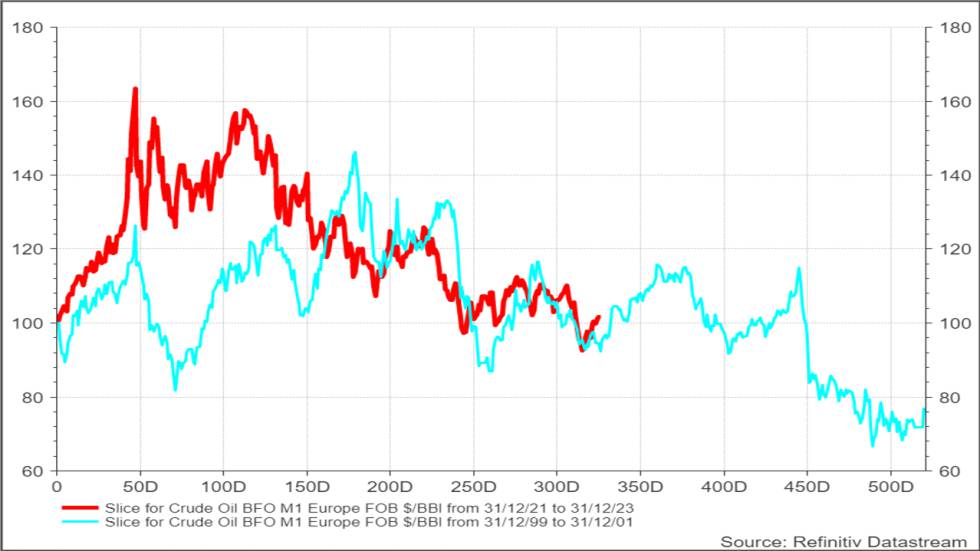

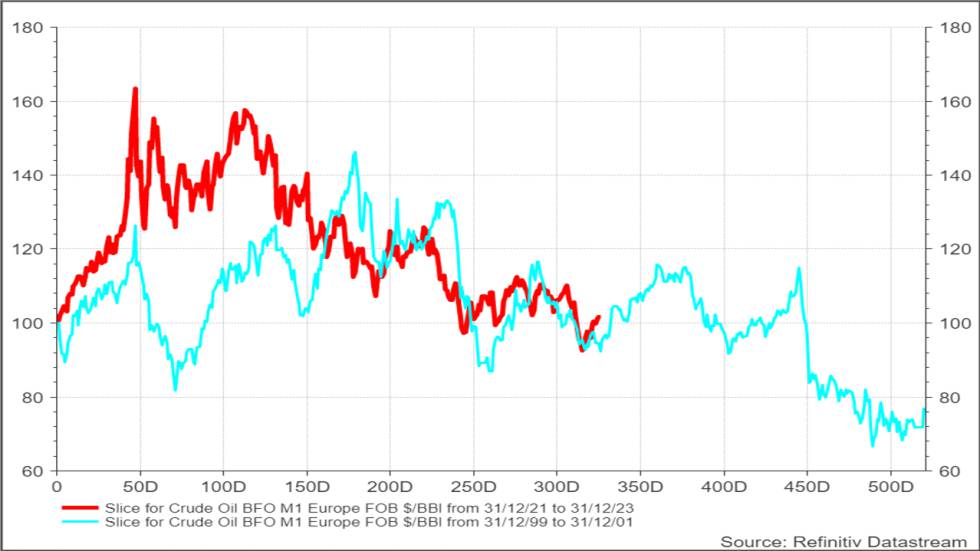

Precio del petróleo Brent (en rojo) siguiendo su propia senda del año 2000 (azul)

La crisis económica de 2022....La crisis en 2023....INDEX

20230403 Tercer susto grande del precio del petróleo en tres años

Juan Ignacio Crespo Mercados Cinco Días 3 04 2023. Mercados, Cinco Días [elpais@newsletter.elpais.com ]

Por si hubiera poco con la subida del IPC en todos los países, el aumento de los tipos de interés, la crisis bancaria, y la guerra en Ucrania, llegan los miembros de la OPEP+Rusia y deciden reducir por sorpresa la producción de petróleo, con el objetivo de sostener los precios.

Es el tercer susto grande que proporciona el precio del petróleo en tres años y un mes. Los otros dos fueron: 1) el del 8 de marzo de 2020, con la pandemia ya en plena expansión, cuando Arabia Saudí anunció que bajaba los precios y desencadenó en las Bolsas y los mercados de renta fija la tormenta que había estado conteniéndose (a base de mirar para otro lado) desde mes y medio antes, y 2) el del 7 de marzo de 2022, cuando, tras la invasión de Ucrania por el ejército ruso, el precio del barril de petróleo Brent se fue casi súbitamente a 139 dólares por barril.

No se trata de un “cisne negro” ni nada que se le parezca: hay que recordar que un cisne negro es algo que no solo nos coge por sorpresa, sino que ni siquiera imaginábamos que pudiera suceder. Y una reducción de la producción de crudo siempre puede sorprendernos, pero sabemos que está dentro de las cosas posibles e, incluso, previsibles.

Aunque el aleteo (o más que un aleteo) de una mariposa en Arabia puede terminar provocando una tormenta tropical…

Y todo, en este caso, por el fracaso de Arabia Saudí en conseguir su propósito (expresado al final del verano pasado) de mantener el precio del Brent cercano a los 100 dólares por barril.

Aquí en la Newsletter nos habíamos mostrado, desde entonces, muy escépticos ante semejante objetivo de los saudíes, y les habíamos dicho que eso solo podría suceder de manera muy pasajera, pero que no sería posible mantenerlo en esos niveles.

Así, en una edición de la Newsletter de mediados de diciembre decíamos que durante el año 2023 lo probable sería que el precio del Brent oscilara entre el +12% y el -17% (respecto al precio de aquel momento) hasta finales de verano, lo que le haría moverse entre 70 y 95 dólares por barril, para terminar el año en niveles de 60$/barril.

Habíamos insistido en ello el 2 de febrero.

Por ahora, se había alcanzado (de manera intra-diaria) la parte baja de ese intervalo hace muy pocos días: el 20 de marzo [2023] el Brent llegó a cotizar en un nivel mínimo de 70,06 dólares.

Después, el 22 de marzo insistíamos en lo mismo, y titulábamos “El precio del Brent repuntará y las Bolsas oscilarán”.

Pues bien, por causa de la anunciada reducción de la producción de este fin de semana (que entrará en vigor en mayo) la parte del repunte de precios ya está servida.

A pesar de la sorpresa y de la subida súbita de precio que se producía en la madrugada española, aquí vamos a mantener el pronóstico mencionado de un precio del barril de Brent que oscilará en el intervalo mencionado de 70 a 95 dólares el barril y que debería terminar el año 2023 en una tónica bajista que habíamos cifrado en 60 dólares por barril.

Para ello seguimos apoyándonos en el gráfico habitual, que sigue el GPS del 2000:

Precio del petróleo Brent (en rojo) siguiendo su propia senda del año 2000 (azul).

Precio del petróleo Brent (en

rojo) siguiendo su propia senda del año 2000 (azul)

¿Es razonable que sigamos manteniendo la misma apuesta que hemos venido haciendo desde hace cuatro meses?

Con las noticias del fin de semana de ese recorte en la producción de crudo (que podría llegar a ser de 1,65 millones de barriles de petróleo diarios menos) parece una apuesta un poco arriesgada pero, mientras un gráfico funcione (y éste lo ha estado haciendo) lo mejor es mantenerlo como guía.

Una razón para mantener el tope superior de precio en 95 dólares (que circunstancialmente podría ser 100 dólares) es que a los saudíes parece gustarles ese precio redondo de 100 dólares, con lo que, dentro de lo inseguros que suelen resultar ese tipo de cálculos, es de suponer que han decidido una reducción de la producción adecuada para conseguir ese precio objetivo, como mínimo.

Aquí consideramos que será máximo…

La otra razón para seguir con el intervalo de 70 a 95 dólares hasta el verano (para bajar a 60 dólares a final de año) es que es consistente con la desaceleración/recesión de la economía global que venimos pronosticando desde que se inició la subida de tipos de interés en EEUU hace justo un año.

……

Y ahora hagamos un repaso de lo que fue el trimestre pasado, aunque con el sobresalto del precio del petróleo de ayer más que un fin de semana parece que ha pasado un año desde que se terminó el trimestre…

… Y las Bolsas oscilarán

El primer trimestre de 2023 se cerró con una notable recuperación de las Bolsas que, en el caso del S&P 500 fue del 7,02% y en el del índice Nasdaq 100 del 20,5%.

Con esta subida tan destacada, al S&P 500 ya solo le queda un 14% para recuperarse por completo de la caída que aún acumula desde el 3 de enero de 2022 y al Nasdaq 100 le faltaría un 19,7% para la recuperación total.

Los índices de las Bolsas europeas no le han ido a la zaga en ese buen comportamiento y también experimentaron una fuerte subida (+13,7%) de tal modo que el índice Euro Stoxx 50 se ha recuperado totalmente de su bajada del año pasado, que lo llevó a estar perdiendo a finales de septiembre casi un 24%.

Medido en dólares el comportamiento de la Bolsa europea en el primer trimestre incluso es mejor (+15,8%) aunque empeora un poco la trayectoria desde el 1 de enero de 2022 (-4,15%) pues la cotización del euro frente al dólar aún pierde algo más del 4% si se la compara con la del inicio del año 2022.

En el Gráfico 2 se ve la evolución de los dos índices S&P 500 (línea naranja) y Euro Stoxx 50 (línea azul) con éste último expresado también en dólares (línea roja).

2022-2023: S&P 500 (naranja) comparado con Euro Stoxx 50 en € (azul) y $ (rojo).

2022-2023: S&P 500 (naranja)

comparado con Euro Stoxx 50 en € (azul) y $ (rojo)

¿Y qué es lo que dicen las runas para el futuro próximo?

Lo más probable por ahora, porque, además, encuentra su explicación en el párrafo de “Llamativo hoy” en que se sigue a diario la evolución de la Cuenta General del Tesoro USA es que sigamos con una gran volatilidad y esperando un gran susto para algún momento del año. El Gráfico 3 nos da una idea de por dónde pueden ir muy probablemente los tiros.

S&P 500 siguiendo en 2023 (rojo) la senda que siguió en 2011 (rosa) o 2018 (azul).

S&P 500 siguiendo en 2023 (rojo) la

senda que siguió en 2011 (rosa) o 2018 (azul

Llamativo hoy

Así se cruzaba a las 06:30h el dólar contra el:

Otras cotizaciones de interés

Rentabilidad de la deuda pública a 10 años de: